Volatilität: Ein riskantes Risikomaß

Von schwankenden Aktien

Anleger, die sich viel mit ihrem Portfolio beschäftigen und es ganz genau wissen möchten, stoßen früher oder später auch auf das Risikomaß der Volatilität. Die Volatilität – so der allgemeine Tenor – zeigt die Schwankungsbreite eines Kurses an und damit, welches Kursrisiko mit einem bestimmten Wertpapier verbunden ist. Viel mehr noch: Der Wert gibt zugleich sogar die Renditechancen an. Denn schwanken kann ein Aktienkurs ja immer in zwei Richtungen, nach oben und nach unten. Wer also wissen möchte, welche Risiken und Chancen mit einem Investment verbunden sind, kommt – so der Eindruck – um eine Beschäftigung mit der Volatilität nicht herum. Doch ist das so? Wie aussagekräftig ist die Volatilität tatsächlich? Können Sie mit dem Wert Risiken genau prognostizieren? Und gibt es eigentlich alternative Möglichkeiten zur Risikobewertung?

Auf dem Börsenportal, im Fondsprospekt, in Anlegerforen: Geht es um Aktien, geht es auch um Risiken. Und immer wieder wird Ihnen da die Volatilität als Risikomaß begegnet sein. Sie wissen, eine niedrige Volatilität bedeutet gemeinhin ein geringeres Risiko (und geringere Renditechancen), eine hohe Volatilität bedeutet das Gegenteil. Für eine ungefähre Einschätzung mag dieses Wissen ausreichen. Aber nehmen wir es doch einmal ganz genau und schauen auf die Mathematik dahinter. Es lohnt sich, versprochen. Denn so wird schnell klar, was die Volatilität eigentlich ist und wo die Grenzen ihrer Aussagekraft liegen.

Volatilität: Erklärung einfach gemacht

Die Grundidee, die hinter der Volatilität steht, ist so simpel wie nachvollziehbar: Kurse von Aktien, Rohstoffen, Zinsen und anderen Finanzwerten schwanken. Sie steigen und sinken, immer im Wechsel, mal stärker, dann wieder schwächer. Irgendwo zwischen diesen Ausschlägen befindet sich so etwas wie der mittlere Kurs in einem bestimmten Zeitraum. Und um diesen herum findet das Schwanken statt. Die Volatilität beschreibt nun, wie stark diese Ausschläge ausfallen. Eine hohe Volatilität heißt, der Kurs schwankt stark, umgekehrt bedeutet eine niedrige Volatilität, dass es kaum größere Ausschläge nach oben und unten gibt.

Dabei kann die Volatilität als absolute Veränderung oder als relative Veränderung angegeben werden. Wenn Sie die einzelnen Volatilitäten verschiedener Aktien miteinander vergleichen möchten, werden Sie die Angabe als relative Veränderung bevorzugen. Denn ein effektiver Vergleich verschiedener Aktien lässt sich nur so bewerkstelligen. In dem Fall ist die Volatilität dann ein Prozentwert, der anzeigt, um wieviel Prozent der Kurs einer Aktie in einem bestimmten Zeitraum vom mittleren Kurs innerhalb dieses Zeitraums abweichen kann. Dabei wird die Volatilität zumeist für ein Jahr berechnet (annualisierte Volatilität) und bezieht sich auf vergangene Werte. Eine Volatilität von 10 Prozent würde dann bedeuten, dass mit einiger Wahrscheinlichkeit für den Betrachtungszeitraum Verluste oder Gewinne von 10 Prozent möglich wären.

Die Standardabweichung in der Normalverteilung

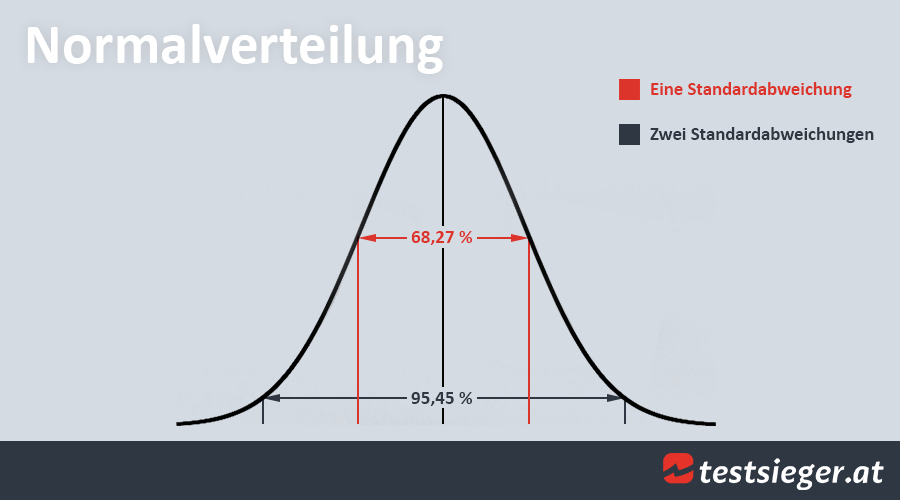

Doch damit wäre noch nicht viel geklärt, denn ohne Kontext hilft keine Kennzahl wirklich weiter. Als interessierter Anleger werden Sie sich vielmehr fragen: Wie wahrscheinlich ist es denn, dass diese 10 Prozent Gewinn oder Verlust eintreten? Es ist ja immerhin keineswegs sicher, dass eins von beiden eintritt. Konkrete Bedeutung erlangt die Volatilität tatsächlich erst dann, wenn sie in Verbindung mit dem zugrundeliegenden statistischen Modell gedacht wird, der sogenannten Normalverteilung. Diese geht auf den Mathematiker Carl Friedrich Gauß zurück. Gauß ging davon aus, dass Ereignisse oder Zustände eine bestimmte Verteilung annehmen. Diese Normalverteilung lässt sich als Glockenkurve darstellen. Wahrscheinliche Ereignisse treten häufiger ein und sammeln sich in der Nähe der Mittelachse dieser Glocke, dem sogenannten Erwartungswert. Unwahrscheinliche Ereignisse sind seltener, sie streuen breiter und finden sich dann eher an den Ausläufern der Glocke wieder.

In der gaußschen Normalverteilung haben Ereignisse, die nah am Erwartungswert sind, eine hohe Wahrscheinlichkeit. Zudem errechnete Gauß das Streuungsmaß der Standardabweichung in der Normalverteilung mit einer Wahrscheinlichkeit von ungefähr 68 Prozent. Etwas verkürzt heißt das, in der Normalverteilung weichen etwa 68 Prozent der Ereignisse nur gering vom Erwartungswert ab. 32 Prozent der Ereignisse weichen hingegen stark ab. Die Volatilität ist nun genau als diese Standardabweichung definiert. Das heißt, die Volatilität besitzt die Wahrscheinlichkeit der Standardabweichung. Das mag noch recht abstrakt klingen, ein kleines Beispiel hilft jedoch weiter.

Volatilität: Beispiel gefällig?

Angenommen, Sie schauen sich schon lange nach einer neuen Aktie um. Die soll vor allem Sicherheit bieten, also einen niedrigen Volatilitätswert aufweisen. Sie finden eine passende Aktie, die eine Volatilität von, sagen wir, niedrigen 10 Prozent aufweist (Übrigens: die Volatilitätsberechnung müssen Sie nicht selbst anstellen; die meisten Online-Broker stellen solche Zahlen zur Verfügung). Dann bedeutet das – da die Volatilität ja einer Standardabweichung entspricht –, dass mit einer Wahrscheinlichkeit von rund 68 Prozent der Kurs Ihrer Aktie nicht mehr als 10 Prozent von seinem einjährigen Mittel abweichen wird. Es ist also relativ wahrscheinlich, dass Sie, wenn es schlecht laufen sollte, mit der Aktie in einem Jahr nicht mehr als 10 Prozent Verlust machen würden. Zugleich bedeutet es aber auch, dass sich mit gleicher Wahrscheinlichkeit eine Rendite von bis zu 10 Prozent einstellen könnte.

Anwendung der Volatilität: Aktien und Optionen

Die wichtige Kennziffer ist im Wertpapierbereich allgegenwärtig; Börsenportale, Broker, Banken und andere Finanzdienstleister nutzen sie und führen aktuelle Volatilitätsmaße auf ihren Webseiten auf. Dabei dient sie vor allem Analysten zur Bewertung von Aktien. Sie versprechen sich davon eine Orientierung, welches Renditepotential aber auch welches Risiko eine Aktie birgt. Damit spielt die Volatilität auch bei Fonds eine große Rolle, insbesondere natürlich bei Aktienfonds, die – wie der Name schon sagt – aus Aktien zusammengesetzt sind. Die Volatilität eines Fonds errechnet sich dabei aus den Schwankungswerten der einzelnen in ihm vorhandenen Aktien.

Wenn Analysten die Volatilität berechnen, tun sie das in aller Regel anhand vergangener Kurse. Daher wird diese Form auch historische Volatilität genannt. Letztlich zeigt diese also an, wie volatil eine Aktie, ein Fonds oder Währungskurs in einem bestimmten Zeitraum in der Vergangenheit gewesen ist. Dann wird angenommen, dass dieser Wert auch für die künftige Kursentwicklung gilt. Im Gegensatz dazu gibt es aber auch die implizite Volatilität, die sich aus Optionspreisen berechnet und dementsprechend vor allem für Optionsscheine und andere Derivate relevant ist.

Value at Risk: Eine Lieblingskennzahl der Analysten

Eine verwandte Kennzahl, die in den letzten Jahren auch für Anleger immer wichtiger geworden ist, ist der Value at Risk (VaR), zu Deutsch: Wert im Risiko. Der VaR zeigt an, mit welchem Verlust ein Anleger in einem bestimmten Zeitraum rechnen kann. Dieses Ereignis wird mit einer bestimmten Wahrscheinlichkeit, dem Konfidenzniveau, angenommen. Auch hier ein kurzes Beispiel: Sie suchen wieder nach einer Aktie und werden fündig. Der VaR der Aktie beträgt 3 Prozent und das Konfidenzniveau 95 Prozent. Möchten Sie nun 10.000 Euro anlegen, bedeutet das, dass Sie mit einer Wahrscheinlichkeit von 95 Prozent nicht mehr als 300 Euro (3 Prozent von 10.000 Euro) verlieren. Mit fünf Prozent Wahrscheinlichkeit fällt der Verlust höher aus. Entscheidend hierbei ist allerdings immer auch die Haltedauer. Je länger ein Wertpapier gehalten wird, desto höher fällt der VaR aus. Auch dieses Risikomaß geht – wie die Volatilität – von einer Normalverteilung bei Kursabweichungen aus.

Kritik der Risikokennzahlen

So exakt die Verfahren zur Risikoermittlung mit den Kennzahlen Volatilität und VaR auf den ersten Blick auch anmuten, in der Anwendung sind sie mit einigen Problemen verbunden. Tatsächlich sind beide Risikomaße weniger aussagekräftig, als gemeinhin angenommen wird. Und das hat viele Gründe. Wenn Sie das Risiko Ihrer eigenen Investments einschätzen möchten, sollten Sie die Unzulänglichkeiten der beiden Werte kennen.

Die Börse – ein Ort ohne Normalverteilung

Als einer der ersten wies der Mathematiker Benoît Mandelbrot auf eine falsche Grundannahme der Volatilität hin: Aktienkurse folgen nämlich gar nicht der Normalverteilung nach Gauß. Tatsächlich sind sie sehr viel unbeständiger, als lange Zeit angenommen. Große Kursausschläge nach oben und unten sind viel wahrscheinlicher, als es in der Normalverteilung der Fall wäre. Im Gegenzug ist der Standard um den Mittelwert herum nicht so wahrscheinlich, wie angenommen. Für Ihre Aktienanlage bedeutet das erst einmal, dass die mögliche Abweichung, die mit der Volatilität beschrieben wird, sehr viel wahrscheinlicher eintreten wird. Mandelbrot stellte zudem fest, dass Aktienkurse eher der Lévy-Verteilung folgen, in der extreme Ereignisse sehr viel wahrscheinlicher sind als in der Normalverteilung. Mittlerweile konnten Mandelbrots Thesen auch empirisch belegt werden. Als Anleger sollten Sie also, wenn Sie mit dem Volatilitätsmaß arbeiten, immer mit einem kleinen Risikoaufschlag rechnen.

Das Problem mit der Symmetrie

Die Volatilität beruht nicht nur auf fragwürdigen Grundannahmen, sondern ist auch zu vereinfachend konstruiert. Wie bereits erwähnt, gilt die Volatilität für positive und negative Kursabweichungen gleichermaßen. Damit wird behauptet, dass sich negative und positive Ausschläge identisch verhalten – nur eben in entgegengesetzte Richtungen. Tatsächlich kann aber beobachtet werden, dass negative Ausschläge meist extremer ausfallen als positive. Das leuchtet auch ein, wenn Sie sich beispielsweise Panikverkäufe bei Kurseinbrüchen vorstellen. Die Volatilität konstruiert aus beidem aber einen Mittelwert, wonach positive und negative Entwicklungen gleich stark ausfallen, sich also symmetrisch verhalten. Da dem aber nicht so ist, sorgt das Volatilitätsmaß dafür, dass Renditechancen überschätzt werden, während die Risiken unterschätzt werden. Wenn Sie also dennoch die Volatilität betrachten möchten, sollten Sie im Kopf stets die Werte ein wenig zurechtrücken. Die Renditechancen also lieber etwas nach unten und die Risiken nach oben korrigieren.

Die Panik der Großinvestoren

Es klang bereits an: Panikverkäufe sorgen für stärkere negative Ausschläge. Damit in Zusammenhang steht ein Problem, das in den letzten Jahrzehnten stetig zugenommen hat: Hedgefonds, Banken und andere Investoren handeln immer größere Mengen an Wertpapieren. Und da diese oft mit Fremdkapital gekauft werden, verkaufen die Investoren manchmal panisch schon bei kleinsten Kursschwankungen und sorgen so erst recht für einen starken Kursverfall. Die Volatilität, die meist für einen Zeitraum von einem Jahr berechnet ist, kann solche unvorhersehbaren punktuellen Kursausschläge nicht erfassen. Sie sollten also die Volatilität immer vor dem Hintergrund betrachten, dass der plötzliche Abzug großer Kapitalmengen durch z.B. Hedgefonds Kursabschläge zur Folge haben kann, die weit stärker ausfallen können, als es die errechnete Volatilität vermuten lassen würde.

Ein Rechenbeispiel mit Aha-Erlebnis

Stellen Sie sich vor, Sie beobachten über einen Zeitraum von drei Monaten zwei verschiedene Aktien. Aktie A schafft im ersten Monat einen Zuwachs von 12 Prozent, danach geht es 6 Prozent rauf und im dritten Monat nochmal 8 Prozent. Ziemlich gut. Aktie B hingegen läuft schlecht: In jedem der drei Monate fährt sie einen Verlust von 8 Prozent ein. Aktie A hat also einen guten Ertrag erzielt, Aktie B hat dagegen viel verloren. Der Witz ist nun aber, dass Aktie B – gemessen an diesen drei Monaten – eine Volatilität von 0 hätte. In dem Fall sagt also die Volatilität nicht viel mehr aus, als dass die Aktie ihre Verluste sehr konstant erzielt hat. Für eine realistische Bewertung des Risikos bringt die Volatilität allein also gar nichts.

Alternativen für die Risikobewertung

Die Volatilität (und der VaR) scheint also kein besonders gut geeignetes Risikomaß zu sein. Dennoch ist es für ein erfolgreiches Investment unabdingbar, auch die Risiken eines Unternehmens zu kennen. Und die können Sie zum Beispiel auch ermitteln, indem Sie sich die Kurshistorie einer Aktie genauer anschauen. In wie vielen der letzten Jahre konnte die Aktie Gewinne erzielen? In wie vielen Jahren musste sie Verluste erleiden? Wie hoch waren die Verluste und Gewinne jeweils? Was war der höchste Gewinn bzw. Verlust innerhalb eines Jahres? Was war der Durchschnittsgewinn aller Gewinnperioden? Was war der Durchschnittsverlust aller Verlustperioden? Mit solchen Fragen dürften Sie am Ende ein besseres Bild der Chancen und Risiken einer Aktie erhalten. Wenngleich Sie auch in dem Fall vermeiden sollten, aus der Vergangenheit auf die Zukunft zu schließen.

Risiko und Chance realistisch einschätzen

Trotz ihrer Schwächen machen Sie als Anleger also zuerst einmal nichts falsch, wenn Sie sich vor einem Investment auch mit Kennzahlen wie der Volatilität oder dem Value at Risk beschäftigen. Sie gehören heute einfach zum Börsenwissen dazu und sind überall zu finden. Doch bleiben Sie stets kritisch und machen Sie sich die teilweise geringe Aussagekraft bewusst. Wenn Sie wissen, wie die Kennzahlen realistisch interpretiert werden können, helfen diese dabei, Risiken – aber auch Renditechancen – besser einzuschätzen. Ergänzen Sie die Werte zum Beispiel mit Berechnungen vergangener Verlust- und Gewinnperioden, werden Sie ein realistischeres Bild des möglichen Risikos einerseits, möglicher Renditen andererseits erhalten. So verhindern Sie vielleicht, dass allzu riskante Aktien in Ihrem Wertpapierdepot landen. Und jetzt viel Spaß beim Rechnen.