ETF-Sparplan

Effektiv sparen an der Börse

Immer mehr Anleger nutzen ETFs, um langfristig zu sparen. Diese börsengehandelten Indexfonds bieten gute Renditechancen bei überschaubaren Risiken. Insbesondere im Rahmen von Sparplänen können ETFs eine sinnvolle Ergänzung der eigenen Kapitalanlage sein. Hier erfahren Sie, was Sie für den Handel benötigen, worauf Sie achten sollten und welche Vor- und Nachteile ETF-Sparpläne bieten.

Sparen kann heute viel mehr sein als das bekannte Tages- oder Festgeld. Und das Kissen als Hort des Ersparten dürfte wohl noch nie so richtig angesagt gewesen sein. Sparen bedeutet ja für viele Menschen auch, am Ende ein bisschen mehr rauszubekommen als das, was sie über einen langen Zeitraum hinweg eingezahlt haben. Mit Blick auf das derzeitige Zinsniveau dürfte sich diesbezüglich bei den meisten Sparern jedoch Ernüchterung einstellen. Alternativen sind also gefragt. In den letzten Jahren hat sich vor allem eine Anlageform herauskristallisiert, die die gestiegenen Bedürfnisse der Sparer gut erfüllen kann: der ETF-Sparplan.

ETFs bilden Börsenindizes ab

Ein ETF ist ein börsengehandelter Indexfonds. Daher auch der englische Name Exchange Traded Funds. ETFs bilden dabei immer einen bestimmten Börsenindex ab, wie z.B. den ATX oder den Euro Stoxx 50. Das bedeutet, ein ETF entwickelt sich stets so wie der Index, den er nachzeichnet. Das gelingt, da sich der ETF aus genau den Wertpapiertiteln zusammensetzt, die zusammen auch den Index bilden, und das bei gleicher Gewichtung der einzelnen Titel. Dabei kann ein ETF z.B. aus Aktien oder Anleihen bestehen.

Für Sie als Anleger ergeben sich daraus eine Reihe von Vorteilen. Zuerst einmal benötigen Sie nichts weiter als ein Wertpapierdepot bei einer Bank oder einem Online-Broker. Den anschließenden Kauf der ETF-Anteile können Sie dann ganz einfach online über Ihr Depot tätigen. Ein weiterer Vorteil ist die breite Streuung der Wertpapiere im ETF. Denn diese hat zur Folge, dass sich das Risiko des Portfolios stark verringert. Insbesondere größere ETFs streuen ihre Anlagen breit über verschiedene Branchen und Märkte. Einzelne, vorübergehend schlecht laufende Wertpapiertitel werden dann meist durch andere, sich gut entwickelnde Investments ausgeglichen.

ETF-Sparpläne ermöglichen systematischen Vermögensaufbau

Nun könnten Sie zwar ETF-Anteile auch mit einem einzigen Kauf erwerben, indem Sie einmalig eine größere Summe investieren. Alternativ können Sie stattdessen aber auch einen ETF-Sparplan anlegen und regelmäßig kleinere Summen einzahlen. Auf diese Weise können auch Sparer von den Entwicklungen am Aktienmarkt profitieren, die sich bisher gescheut haben, größere Ersparnisse zu investieren.

Flexibel sparen ab 25 Euro im Monat

Doch was ist ein ETF-Sparplan überhaupt? Und welche Vor- und Nachteile sind mit dieser Anlageform verbunden? Ein großer Vorteil der ETF-Sparpläne ist, dass sie flexibel angepasst werden können. Der Anleger kann – im Rahmen, den der Broker bzw. die Bank vorgibt – den Sparplan nach seinen Wünschen gestalten. Zum einen kann er eine Sparsumme festlegen, die er dann in einem festen Rhythmus einzahlt. Und diese Summe kann jederzeit nach oben oder unten korrigiert werden. Je nachdem, was der Geldbeutel gerade hergibt, können in guten Zeiten vielleicht 200 Euro monatlich eingezahlt werden, in schlechteren belassen Sie es dagegen z.B. bei 50 Euro.

Zum anderen kann aber auch der Sparrhythmus angepasst werden. Einzahlungen können dabei monatlich erfolgen, quartalsweise oder vielleicht sogar nur einmal im Halbjahr. Und ganz zur Not kann der Sparplan auch mal für eine gewisse Zeit ausgesetzt werden, ohne dass er gleich gekündigt werden müsste.

ETFs sind günstig, auch im Sparplan

Gegenüber klassischen Investmentfonds punkten ETFs insbesondere in Bezug auf die Kosten, die sie verursachen. Während Investmentfonds aktiv gemanagt werden müssen und dadurch oft hohe Kosten entstehen, die als Gebühren an den Anleger weitergegeben werden, fallen diese Kostenpunkte bei ETFs allesamt weg. Denn der ETF bildet mehr oder weniger automatisch seinen Index nach. Ein teures Management ist dabei nicht nötig. Als ETF-Anleger profitieren Sie damit von der günstigen und schlanken Kostenstruktur. Und diese bleibt auch bei den entsprechenden Sparplänen erhalten.

Zurücklehnen und abwarten

Ein ETF-Sparplan ist ein langfristiges Investment. Dennoch entsteht daraus für Sie kein großer Aufwand. Wer einen oder mehrere passende ETFs gefunden und den Sparplan einmal eingerichtet hat, muss sich danach kaum noch darum kümmern, wenn er es nicht möchte. Ein aufwändiges Portfolio-Management ist nicht nötig, Sie müssen nicht zu jederzeit Ihre Investments im Auge behalten, denn kurzfristige Reaktionen sind außer in sehr seltenen Ausnahmefällen nicht nötig. Solange sich die Weltwirtschaft gut entwickelt, ziehen Ihre ETFs mit.

Erst am Ende des Investitionszeitraumes ist Ihre verstärkte Aufmerksamkeit gefordert. Denn wichtiger als der Einstiegszeitpunkt (bzw. beim Sparplan die Zeitpunkte) ist der Ausstiegszeitpunkt. Es macht wenig Sinn, direkt nach einer Börsenflaute den eigenen Sparplan aufzulösen und die Anteile zu verkaufen. Es ist also ratsam, einen Zeitrahmen für den Verkauf aufzustellen. Bei guter Entwicklung könnten Sie früher als geplant verkaufen, und bei schlechter Entwicklung lieber noch ein paar Monate oder Jahre mit dem Verkauf warten. Voraussicht und Geduld sind also gefragt.

Natürlich gibt es auch Nachteile

ETFs sind zwar eine sehr gute Anlageklasse mit vielen Vorteilen für den Anleger, doch ganz ohne Nachteile geht es dann doch nicht. Da der ETF immer an einen Marktindex gebunden ist, macht der ETF jede Entwicklung des Marktes mit – im Positiven wie im Negativen. Das bedeutet auch, dass Sie keine Rendite erzielen können, die die Marktentwicklung übertrifft. Eine Ausnahme bilden hier Smart-Beta-ETFs, die über spezielle Strategien der Gewichtung der Wertpapiertitel von der Entwicklung des Indexes abweichen können.

Ein anderer Nachteil betrifft speziell ETF-Sparpläne. Denn diese haben in der Vergangenheit – außer in seltenen Ausnahmefällen – niemals die Renditen von ETF-Einmalanlagen mit gleicher Laufzeit erreicht. Das liegt ganz einfach daran, dass am Anfang eines Sparplans das Investitionsvolumen noch vergleichsweise gering ist. Positive Renditen werden dann nur für eine kleine Kapitalsumme realisiert. Dieser Effekt fällt erst gegen Ende der Laufzeit weniger stark ins Gewicht.

Nicht mehr als ein Verkaufsargument: Der Cost-Average-Effekt

Oft wird von Fondsverkäufern der Cost-Average-Effekt als Argument für einen Sparplan angeführt. Die Idee: Wer regelmäßig eine gleichbleibende Summe in Fondsanteile investiert, hat Renditevorteile gegenüber demjenigen, der hin und wieder gleich große Anteile kauft. Begründet wird das damit, dass der Sparplan-Inhaber in dem Fall seine Anteile zu einem Durchschnittspreis kauft.

Tatsächlich geht diese Rechnung aber in den seltensten Fällen auf. Wer einmalig eine größere Summe investiert, hat in den allermeisten Fällen gegenüber dem Sparplan-Inhaber Renditevorteile – ganz einfach deswegen, weil jener von Anfang an voll investiert, während der Sparplan-Inhaber anfangs nur wenige Euro angelegt hat.

Zwei Sparpläne im Vergleich

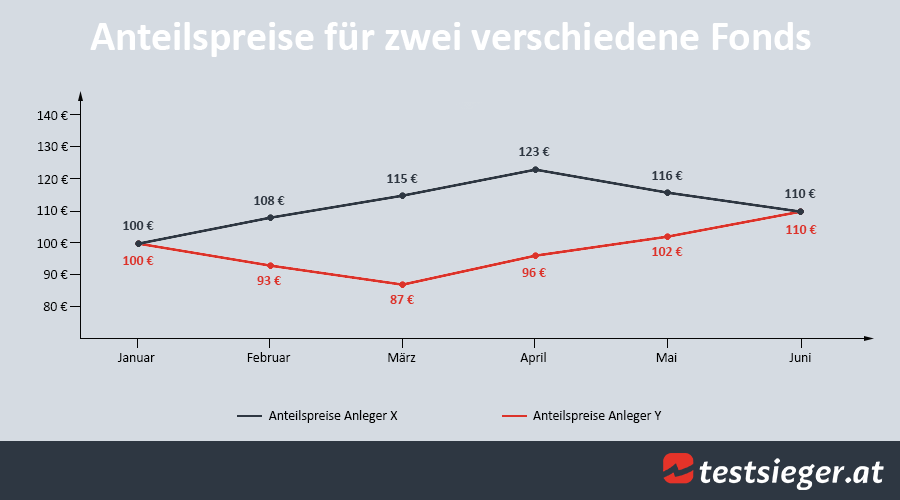

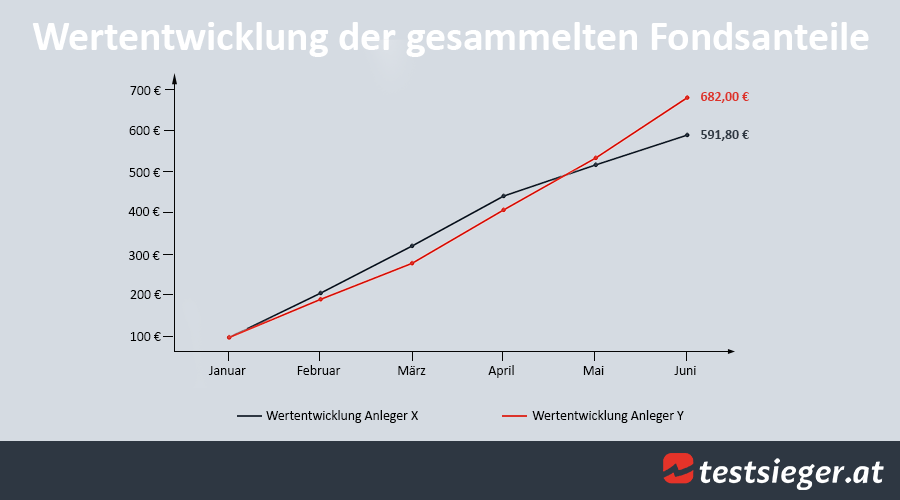

Und ob ein Durchschnittspreis für Fondsanteile überhaupt einen Vorteil hat, hängt maßgeblich davon ab, wie sich der Kurs entwickelt. In folgendem Diagramm können Sie die Preisentwicklung von zwei verschiedenen Fonds sehen. Beide Anleger kaufen jeweils am Ersten des Monats für eine gleichbleibende Geldsumme Anteile ihres favorisierten Fonds und bekommen in einem Monat mehr, im anderen Monat weniger für ihr Geld – je nachdem, wo gerade der Kurs steht.

Die beiden Fonds haben sich sehr unterschiedlich entwickelt. Der Fonds des Anlegers X hatte anfangs eine hohe Wertsteigerung und hat gegen Ende etwas nachgelassen. Beim zweiten Fonds lief es genau umgekehrt. Beide stehen jedoch am Ende bei 110 Euro je Anteil. Und bei beiden hat der Cost-Average-Effekt gewirkt.

Einen Vorteil aus dem Durchschnittskostenpreis hat jedoch nur Anleger X, dessen Fonds schwach startete und später angezogen hat. Dieses Beispiel zeigt, dass Sie bei der Betrachtung des Cost-Average-Effekts immer auch die tatsächlichen Wertsteigerungen der einzelnen Fondsanteile im Blick haben sollten. Denn ein Durchschnittspreis kann eben auch niedrig oder hoch ausfallen.

Die Auswahl macht’s

Für die meisten Indizes existieren mehr als je ein ETF. Verschiedene Investmentgesellschaften haben ihre eigenen ETFs aufgelegt, mit denen sie einen Index nachbilden. Die unterschiedlichen Herangehensweisen der Anbieter sorgen auch dafür, dass mancher ETF in Sachen Performance näher an seinem Referenzindex ist als andere. Sie sollten vor dem Kauf also prüfen, welcher ETF besonders nah an seinem Index ist. Aber auch die Kosten des ETFs spielen eine Rolle. Mehr als 1 Prozent laufende Gebühren müssen Sie derzeit nicht in Kauf nehmen. Viele ETF-Anbieter sind sogar deutlich drunter. Ein genauer Gebührenvergleich ist also bares Geld wert.

Wenn Sie wissen, in welchen ETF investieren möchten, können Sie gezielt nach einem Depotanbieter suchen, der die für Sie besten ETF-Sparpläne im Programm hat. Denn manche Broker haben wechselnde Angebote für den Kauf von ETFs. Diese Angebote gelten oft auch für Sparplankäufe. Haben Sie einen Anbieter gefunden, der Ihren favorisierten ETF besonders günstig anbietet, sparen Sie zusätzlich bei jeder Sparrate. Wer auf diese Weise langfristig Kosten spart, kann am Ende – nach Abzug aller Kosten – auch eine höhere Rendite erzielen. Ein Blick auf die Gebühren lohnt also immer.